SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Низкая зависимость от импорта и выгодные цены на с/х продукты будут положительно влиять на финрезультаты Агрохолдинга Степь - Промсвязьбанк

- 27 апреля 2022, 16:03

- |

Агрохолдинг Степь в 1 квартале удвоил выручку г/г, до 14,1 млрд руб.

Агрохолдинг Степь, принадлежащий АФК Система, в январе-марте 2022 года получил выручку в размере 14,1 млрд рублей, что в 2,1 раза больше, чем за аналогичный период прошлого года. Значительный рост финансовых показателей достигнут в основном за счет сегментов «Агротрейдинг» и «Трейдинг нишевыми культурами». Компания также отмечает рост в продажах сахара, бакалеи и молока.

Агрохолдинг Степь, принадлежащий АФК Система, в январе-марте 2022 года получил выручку в размере 14,1 млрд рублей, что в 2,1 раза больше, чем за аналогичный период прошлого года. Значительный рост финансовых показателей достигнут в основном за счет сегментов «Агротрейдинг» и «Трейдинг нишевыми культурами». Компания также отмечает рост в продажах сахара, бакалеи и молока.

Агрохолдинг успешно адаптировался к изменениям текущей конъюнктуры рынка, и остался в целом в выигрыше. Компания еще год назад встала на путь импортозамещения и сейчас имеет обновленный парк техники, и закупленные в полном объеме все необходимые средства производства: посевной материал, удобрения, средства защиты растений, запчасти. Мы ждем, что благоприятные погодные условия, низкая зависимость от импорта и выгодные для производителей цены на с/х продукты будут положительно влиять на финансовые показатели компании в среднесрочной перспективе.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Выручка АФК Система по итогам 2021 года может увеличиться на 13% - Газпромбанк

- 06 апреля 2022, 15:22

- |

АФК «Система» 7 апреля планирует опубликовать результаты по МСФО за 4К21. Мы ожидаем увидеть следующую динамику финансовых показателей:

Выручка по итогам 2021 г. может увеличиться на 13% г/г (до 219,4 млрд руб.) за счет роста данного показателя у основных дочерних компаний, включая МТС (+8% г/г), Segezha (+29% г/г), Агрохолдинг «Степь» (+70% г/г), Медси (+6% г/г), Биннофарм (+25% г/г) и Башкирскую электросетевую компанию (+10% г/г) (Таблицы 1 и 2).

OIBDA может повыситься на ~11% г/г (до 62,4 млрд руб.) на фоне роста данного показателя у МТС (+6% г/г), Segezha (+23% г/г), Агрохолдинга «Степь» (+34% г/г) и Биннофарма (+34% г/г), который может быть частично сглажен негативной динамикой Медси (-6% г/г).

Чистая прибыль (скорректированная) может остаться в области отрицательных значений (-1,5 млрд руб.) в основном из-за высоких процентных платежей, внушительной миноритарной доли в консолидированной чистой прибыли и чистого убытка Ozon, учитываемого по методу долевого участия.

«Газпромбанк»

Выручка по итогам 2021 г. может увеличиться на 13% г/г (до 219,4 млрд руб.) за счет роста данного показателя у основных дочерних компаний, включая МТС (+8% г/г), Segezha (+29% г/г), Агрохолдинг «Степь» (+70% г/г), Медси (+6% г/г), Биннофарм (+25% г/г) и Башкирскую электросетевую компанию (+10% г/г) (Таблицы 1 и 2).

OIBDA может повыситься на ~11% г/г (до 62,4 млрд руб.) на фоне роста данного показателя у МТС (+6% г/г), Segezha (+23% г/г), Агрохолдинга «Степь» (+34% г/г) и Биннофарма (+34% г/г), который может быть частично сглажен негативной динамикой Медси (-6% г/г).

Чистая прибыль (скорректированная) может остаться в области отрицательных значений (-1,5 млрд руб.) в основном из-за высоких процентных платежей, внушительной миноритарной доли в консолидированной чистой прибыли и чистого убытка Ozon, учитываемого по методу долевого участия.

Дополнительно внимание следует обратить на 1) свободный денежный поток корпоративного центра на протяжении всего квартала, 2) чистый долг корпоративного центра на конец 4К21 и 3) график погашения чистого долга корпоративного центра.Гончаров Игорь

«Газпромбанк»

Новости рынков |Консолидированная выручка АФК Система в третьем квартале может увеличиться на 20% - Газпромбанк

- 01 декабря 2021, 19:05

- |

АФК «Система» завтра, 2 декабря, планирует опубликовать финансовые результаты за 3К21 и проведет звонок для инвесторов.

Мы предполагаем следующую возможную динамику финансовых результатов:

«Газпромбанк»

Консолидированная OIBDA в 3К21 может увеличиться на 3% г/г до ~73,6 млрд руб. на фоне роста OIBDA МТС (+4% г/г), Segezha (более чем в 2 раза г/г), Агрохолдинга «Степь» (2,3 раза г/г), Медси (+5% г/г), который может быть сглажен убытком по OIBDA со стороны корпоративного центра в размере около 7,5 млрд руб.

Ключевые дополнительные вопросы.

Чистый долг корпоративного центра на конец 3К21 и его оценочный уровень на момент публикации отчетности.

Планы по дальнейшей монетизации активов или привлечения финансирования для них, в частности, в отношении Агроходинга «Степь», Медси, Биннофарма.

Мы предполагаем следующую возможную динамику финансовых результатов:

Консолидированная выручка в 3К21 может увеличиться на 20% г/г до ~ 221,8 млрд руб. на фоне роста выручки МТС (+7% г/г), Segezha (+35% г/г), Агрохолдинга «Степь» (+88% г/г), Медси (+7% г/г), частично сглаженного стабильной выручкой Башкирской электросетевой компании (+0% г/г) и арендной недвижимости (-55% г/г).Гончаров Игорь

«Газпромбанк»

Консолидированная OIBDA в 3К21 может увеличиться на 3% г/г до ~73,6 млрд руб. на фоне роста OIBDA МТС (+4% г/г), Segezha (более чем в 2 раза г/г), Агрохолдинга «Степь» (2,3 раза г/г), Медси (+5% г/г), который может быть сглажен убытком по OIBDA со стороны корпоративного центра в размере около 7,5 млрд руб.

Ключевые дополнительные вопросы.

Чистый долг корпоративного центра на конец 3К21 и его оценочный уровень на момент публикации отчетности.

Планы по дальнейшей монетизации активов или привлечения финансирования для них, в частности, в отношении Агроходинга «Степь», Медси, Биннофарма.

Новости рынков |Вывод МТС Банка на биржу увеличит оценочную справедливую капитализацию Системы на 4-8% - Фридом Финанс

- 30 августа 2021, 20:05

- |

Зафиксированный по итогам первого квартала чистый убыток в размере 2,4 млрд руб. не оказал значимого влияния на оценки АФК. Начиная с 2015 года компания торгуется с отрицательными показателями капитализации к чистой прибыли, а расчетная справедливая стоимость эмитента преимущественно определяется финансовыми метриками активов в инвестпортфеле, долгосрочными прогнозами и дивидендной политикой корпорации.

( Читать дальше )

На фоне возможного скорого сворачивания американским регулятором программы QE АФК, по всей вероятности, начнет более активно проводить IPO активов из своего инвестиционного портфеля. К этому шагу корпорацию могут подтолкнуть опасения по поводу снижения объема денежной ликвидности на рынке. В июне эмитент уже заявил о намерении провести первичное размещение бумаг МТС Банка в 2022 году. Базовая оценка этого IPO в настоящий момент составляет $1 млрд. Принимая во внимание текущий размер чистых активов банка и долю АФК в капитале МТС, мы полагаем, что вывод кредитной организации на биржу увеличит оценочную справедливую капитализацию корпорации на 4–8%. Проведение IPO таких инвестиционных активов, как «Биннофарм Групп», «Медси» и агрохолдинг «Степь», может совокупно повысить капитализацию корпорации еще на 15–35%.Осин Александр

( Читать дальше )

Новости рынков |Третья волна COVID поддерживает выручку активов АФК Система - Универ Капитал

- 29 июня 2021, 19:37

- |

В середине 2021 года Россия плавно входит в третью волну COVID-пандемии.

Москва уже превысила по числу заболевших пики конца прошлого года, а Россия в целом на пути к этому. АФК «Система», как холдинг, вошла в эту пандемию с набором активов, либо нейтральных к пандемии, либо выигрывающих от нее. В результате, по итогам 2020-го кризисного года большинство активов АФК система серьезно прибавили в выручке. Ozon показал рост выручки 73.6%, Биннофарм + 30,1%, Сегежа +17,9%, Степь + 15,2%, Медси +12,2%. Часть эффектов от пандемии 2020-го, таких как рост цен на продовольствие, недвижимость и древесину, проявила себя в 2021-м году и ещё не полностью видна в отчетности эмитентов.

ИК «УНИВЕР Капитал»

Москва уже превысила по числу заболевших пики конца прошлого года, а Россия в целом на пути к этому. АФК «Система», как холдинг, вошла в эту пандемию с набором активов, либо нейтральных к пандемии, либо выигрывающих от нее. В результате, по итогам 2020-го кризисного года большинство активов АФК система серьезно прибавили в выручке. Ozon показал рост выручки 73.6%, Биннофарм + 30,1%, Сегежа +17,9%, Степь + 15,2%, Медси +12,2%. Часть эффектов от пандемии 2020-го, таких как рост цен на продовольствие, недвижимость и древесину, проявила себя в 2021-м году и ещё не полностью видна в отчетности эмитентов.

А третья волна COVID поддерживает выручку медицинских активов Системы и повышает интерес к Медси и Бинофарм групп. 29 июня 2021 г. ВТБ Капитал инвестировал 7 миллиардов рублей, купив 11,2% в головной компании Бинофарм Групп, что дает оценку всего бизнеса под 60 миллиардов рублей. По итогам 2021 года Бинофарм может стоить более 1 млрд USD и дорасти до IPO. Сама Система после пиков в апреле этого года в 37,97 рублей за акцию потеряла уже более 17,5% капитализации, что создает хорошую возможность для входа в позицию по акции.Тузов Артем

ИК «УНИВЕР Капитал»

Новости рынков |Потенциал роста акций Системы - 36% - Промсвязьбанк

- 15 июня 2021, 22:09

- |

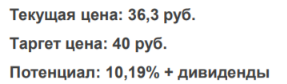

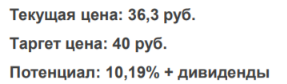

АФК Система, одна из крупнейших российских публичных финансовых корпораций, опубликовала отчетность за 1 кв. 2021 г. по МСФО. Выручка АФК Системы в 1 кв. 2021 г. выросла на 8,4%, до 171,5 млрд руб. Скорректированная OIBDA компании выросла на 6,1%, до 56,93 млрд руб. Динамика основных финансовых результатов обусловлена улучшением показателей ключевых активов из портфеля корпорации: МТС, Segezha Group, Степь и Медси. Мы положительно оцениваем отчетность компании, целевой ориентир – 45 руб. на акцию, потенциал роста – 36%.

Финансовая корпорация АФК Система представила результаты за 1 кв. 2021 г., которые оказались лучше консенсус-прогноза по выручке (171,5 млрд рублей против 169,92 млрд рублей) и OIBDA (56,9 млрд рублей против 56,6 млрд рублей). На данный момент компания инвестирует в 16 активов из различных отраслей (телеком, ритейл, электроника, туризм, медицина, строительство и другое), создав таким образом хорошо диверсифицированный портфель. Положительная динамика результатов в отчетном периоде обусловлена улучшением показателей ключевых активов из портфеля корпорации.

Выручка АФК Системы в 1 кв. 2021 г. выросла на 8,4%, до 171,5 млрд руб. Скорректированная OIBDA компании выросла на 6,1% — до 56,93 млрд руб. Рентабельность показателя составила 33,2%. Динамика основных финансовых результатов обусловлена улучшением показателей ключевых активов из портфеля корпорации: МТС, Segezha Group, Степь и Медси.

( Читать дальше )

Финансовая корпорация АФК Система представила результаты за 1 кв. 2021 г., которые оказались лучше консенсус-прогноза по выручке (171,5 млрд рублей против 169,92 млрд рублей) и OIBDA (56,9 млрд рублей против 56,6 млрд рублей). На данный момент компания инвестирует в 16 активов из различных отраслей (телеком, ритейл, электроника, туризм, медицина, строительство и другое), создав таким образом хорошо диверсифицированный портфель. Положительная динамика результатов в отчетном периоде обусловлена улучшением показателей ключевых активов из портфеля корпорации.

Выручка АФК Системы в 1 кв. 2021 г. выросла на 8,4%, до 171,5 млрд руб. Скорректированная OIBDA компании выросла на 6,1% — до 56,93 млрд руб. Рентабельность показателя составила 33,2%. Динамика основных финансовых результатов обусловлена улучшением показателей ключевых активов из портфеля корпорации: МТС, Segezha Group, Степь и Медси.

( Читать дальше )

Новости рынков |АФК Система представила достойные результаты за 1 квартал - Атон

- 15 июня 2021, 21:37

- |

АФК Система: Достойные результаты за 1К21, соответствующие прогнозам

«Атон»

Сильная динамика выручки почти по всем основным активам: МТС +5.5%, Segezha Group +27.1%, Агрохолдинг СТЕПЬ +39.6%, Медси +22.7%, за исключением БЭСК (-10.4%).

Система объявила о продлении своей программы обратного выкупа до сентября 2022 и увеличении объема акций, выкупаемых в рамках программы, до 7 млрд руб. с первоначальных 3 млрд руб.

( Читать дальше )

Система представила достойные результаты за 1К21, увеличив выручку на 8.4% г/г, а OIBDA на 6.1% г/г, что в целом соответствует консенсус-прогнозу Интерфакса.Дима Виктор

«Атон»

Сильная динамика выручки почти по всем основным активам: МТС +5.5%, Segezha Group +27.1%, Агрохолдинг СТЕПЬ +39.6%, Медси +22.7%, за исключением БЭСК (-10.4%).

Система объявила о продлении своей программы обратного выкупа до сентября 2022 и увеличении объема акций, выкупаемых в рамках программы, до 7 млрд руб. с первоначальных 3 млрд руб.

( Читать дальше )

Новости рынков |Обыкновенные акции Сбербанка привлекательны для покупки - КИТ Финанс Брокер

- 12 апреля 2021, 22:44

- |

Сбербанк: финансовые результаты за 3 мес. 2021г. по РСБУ. Чистая прибыль банка за первые 3 месяца выросла на 29,2% по сравнению с аналогичным периодом прошлого года -до 282,5 млрд руб.

Кроме этого, нужно отметить рост чистой прибыли в марте 2021г. на 66,3% — до 103,3 млрд руб. Сильные результаты Сбербанка обусловлены ростом процентных и комиссионных доходов банка на фоне потребительской активности населения, а также за счёт сокращения резервов.

КИТ Финанс Брокер

Система: финансовые результаты за2020г. по МСФО. Выручка компании за год выросла на 5,7% по сравнению с прошлым годом — до 691,6 млрд руб. на фоне сильных результатов таких ключевых активов, как МТС, Сегежа, Медси и агрохолдинг СТЕПЬ.

Скорректированная чистая прибыль упала до 16 млрд руб.из-за продажи 100% акций Лидер Инвеста и 18,3% Детского мира и их деконсолидации. Дополнительно на прибыль Системы негативное влияние оказали гостиничный и ресторанный бизнес, показатели которых снизились из-за влияния пандемии коронавируса.

Также стало известно, что на этой неделе Segezha Group может объявить официально о проведении IPO на $500 млн. Таким образом, Segezha Group может добавить к публично торгуемым активам около 10руб., что в свою очередь окажет положительное влияние на переоценку АФК Системы.

В связи с вышеперечисленным, мы сохраняем рекомендацию покупать акции Системы и цель 40 руб.

Норильский никель: дивиденды. В прошлую пятницу совет директоров компании рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,1%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г.

При этом, дивиденды были впервые рассчитаны от FCF, а не от EBITDA, как прописано в действующей дивидендной политике. Таким образом, Норникель направит на выплаты дивидендов 50% от FCF за 2020г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020г.

Кроме этого, Норникель сообщил о планах запустить программу обратного выкупа акций на $2 млрд до конца 2021г. В связи с этим, акционеры компании получают возврат в размере около 2000 руб. в виде дивидендов и buyback.

Также в понедельник компания сообщила, что возобновила добычу на руднике «Октябрьский» раньше времени. В связи с вышеперечисленным позитивом, мы рекомендуем спекулятивные покупки с целью 27000 руб.

АЛРОСА: результаты продаж за март 2021 г. Суммарные продажи компании выросли в 2,3 год к году — до $357 млн. Из них АЛРОСА реализовала алмазного сырья на $345 млн и бриллиантов — на $12 млн. Таким образом, продажи алмазно-бриллиантовой продукции по итогам I кв. 2021 г. увеличилась на 28%.

Положительные результаты обусловлены эффектом низкой базы, ждём сильные финансовые результаты за Iкв. 2021г. по МСФО на фоне роста цен на продукцию и девальвацию рубля.

Сохраняем целевой ориентир по акциям АЛРОСА — 124,5 руб.

Кроме этого, нужно отметить рост чистой прибыли в марте 2021г. на 66,3% — до 103,3 млрд руб. Сильные результаты Сбербанка обусловлены ростом процентных и комиссионных доходов банка на фоне потребительской активности населения, а также за счёт сокращения резервов.

В связи с сильными результатами, мы подтверждаем рекомендацию покупать обыкновенные акции Сбербанка и повышаем целевой ориентир до 315 руб. Ждём роспуска резервов и роста котировок перед дивидендными выплатами.Баженов Дмитрий

КИТ Финанс Брокер

Система: финансовые результаты за2020г. по МСФО. Выручка компании за год выросла на 5,7% по сравнению с прошлым годом — до 691,6 млрд руб. на фоне сильных результатов таких ключевых активов, как МТС, Сегежа, Медси и агрохолдинг СТЕПЬ.

Скорректированная чистая прибыль упала до 16 млрд руб.из-за продажи 100% акций Лидер Инвеста и 18,3% Детского мира и их деконсолидации. Дополнительно на прибыль Системы негативное влияние оказали гостиничный и ресторанный бизнес, показатели которых снизились из-за влияния пандемии коронавируса.

Также стало известно, что на этой неделе Segezha Group может объявить официально о проведении IPO на $500 млн. Таким образом, Segezha Group может добавить к публично торгуемым активам около 10руб., что в свою очередь окажет положительное влияние на переоценку АФК Системы.

В связи с вышеперечисленным, мы сохраняем рекомендацию покупать акции Системы и цель 40 руб.

Норильский никель: дивиденды. В прошлую пятницу совет директоров компании рекомендовал выплатить финальные дивиденды за 2020 г. в размере 1021,22 руб. на акцию. Текущая дивидендная доходность составляет 4,1%. Дата закрытия реестра для получения дивидендов назначена на 1 июня 2020 г.

При этом, дивиденды были впервые рассчитаны от FCF, а не от EBITDA, как прописано в действующей дивидендной политике. Таким образом, Норникель направит на выплаты дивидендов 50% от FCF за 2020г., за вычетом промежуточных дивидендов, выплаченных по итогам 9 мес. 2020г.

Кроме этого, Норникель сообщил о планах запустить программу обратного выкупа акций на $2 млрд до конца 2021г. В связи с этим, акционеры компании получают возврат в размере около 2000 руб. в виде дивидендов и buyback.

Также в понедельник компания сообщила, что возобновила добычу на руднике «Октябрьский» раньше времени. В связи с вышеперечисленным позитивом, мы рекомендуем спекулятивные покупки с целью 27000 руб.

АЛРОСА: результаты продаж за март 2021 г. Суммарные продажи компании выросли в 2,3 год к году — до $357 млн. Из них АЛРОСА реализовала алмазного сырья на $345 млн и бриллиантов — на $12 млн. Таким образом, продажи алмазно-бриллиантовой продукции по итогам I кв. 2021 г. увеличилась на 28%.

Положительные результаты обусловлены эффектом низкой базы, ждём сильные финансовые результаты за Iкв. 2021г. по МСФО на фоне роста цен на продукцию и девальвацию рубля.

Сохраняем целевой ориентир по акциям АЛРОСА — 124,5 руб.

Новости рынков |Ожидаем рост котировок Системы до 40 рублей - Кит Финанс Брокер

- 12 апреля 2021, 20:36

- |

Описание компании: АФК «Система» – это один из крупнейших российских конгломератов, который контролирует много не публичных и несколько публичных компаний. Более двух третей выручки Системы приносят «МТС», «Ozon», «Эталон групп» и лесопромышленный холдинг «Segezha Group».

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Основная идея – это вывод в 2021 г. на IPO таких активов холдинга, как Сегежа, Медси и агрохолдинг Степь. По словам, менеджмента, активы вызывают довольно большой интерес у международных инвесторов. Чирахов сказал, что наиболее вероятным претендентом на следующее IPO является лесопромышленный холдинг Сегежа.

Получение публичной оценки раскроет стоимость этих активов и, как следствие, переоценки материнской компании. Ожидаем рост котировок Системы до 40 руб.КИТ Финанс Брокер

Новости рынков |Результаты Системы соответствовали прогнозу - Sberbank CIB

- 09 апреля 2021, 15:35

- |

АФК «Система» опубликовала вчера результаты за 4К20. Совокупная выручка холдинга выросла на 6,9% до 193,4 млрд руб. Результаты МТС и Segezha Group были опубликованы ранее. Выручка агрохолдинга «Степь» выросла на 12,2% по сравнению с 4К19 до 10,5 млрд руб. за счет повышения цен на зерно. Выручка сети клиник «Медси» увеличилась на 25,0% с уровня 4К19 до 7,8 млрд руб. благодаря отложенному спросу на медицинские услуги, увеличению среднего чека на фоне диагностики COVID-19 и приобретению клиник в Ижевске.

Совокупная EBITDA выросла на 8,6%, рентабельность по EBITDA составила 29,1%, как и годом ранее. EBITDA агрохолдинга «Степь» повысилась на 606,0% относительно 4К19 до 4,4 млрд руб., рентабельность была на уровне 24% (против 7% в 4К19) за счет повышения операционной эффективности новых земельных активов, увеличения объемов реализации высокорентабельных нишевых культур и роста мировых цен на сельскохозяйственную продукцию. EBITDA Медси выросла на 27% относительно 4К19 до 7,8 млрд руб., рентабельность выросла на 6 п. п. с уровня годичной давности до 36% благодаря эффекту операционного рычага и участию в СП с Capital Group по строительству ЖК «Небо». Вклад этого проекта в EBITDA Медси в 2020 году составил 1,6 млрд руб. против 1,1 млрд руб. годом ранее.

На корпоративном уровне убыток по EBITDA вырос до 12,2 млрд руб. (с 8,5 млрд руб. в 4К19) на фоне увеличения бонусов в связи с монетизацией и сделками на рынках, а также из-за возобновления программы LTI, приостановленной в 2018 году. Чистые финансовые обязательства Корпоративного центра не изменились по сравнению с аналогичным периодом прошлого года и составили 183,7 млрд руб., но выросли по сравнению с 166 млрд руб. в 3К20.

Хахаева Анастасия

Sberbank CIB

Совокупная EBITDA выросла на 8,6%, рентабельность по EBITDA составила 29,1%, как и годом ранее. EBITDA агрохолдинга «Степь» повысилась на 606,0% относительно 4К19 до 4,4 млрд руб., рентабельность была на уровне 24% (против 7% в 4К19) за счет повышения операционной эффективности новых земельных активов, увеличения объемов реализации высокорентабельных нишевых культур и роста мировых цен на сельскохозяйственную продукцию. EBITDA Медси выросла на 27% относительно 4К19 до 7,8 млрд руб., рентабельность выросла на 6 п. п. с уровня годичной давности до 36% благодаря эффекту операционного рычага и участию в СП с Capital Group по строительству ЖК «Небо». Вклад этого проекта в EBITDA Медси в 2020 году составил 1,6 млрд руб. против 1,1 млрд руб. годом ранее.

На корпоративном уровне убыток по EBITDA вырос до 12,2 млрд руб. (с 8,5 млрд руб. в 4К19) на фоне увеличения бонусов в связи с монетизацией и сделками на рынках, а также из-за возобновления программы LTI, приостановленной в 2018 году. Чистые финансовые обязательства Корпоративного центра не изменились по сравнению с аналогичным периодом прошлого года и составили 183,7 млрд руб., но выросли по сравнению с 166 млрд руб. в 3К20.

Результаты АФК «Система» соответствовали консенсус-прогнозу Интерфакса как в части выручки, так и EBITDA. Мы полагаем, что ключевые факторы, которые нужно отслеживать — это объявление новой дивидендной политики (мы ожидаем, что по результатам 2020 года АФК «Система» выплатит 0,26 руб. на обыкновенную акцию, т. е. дивидендная доходность составит 0,6%), а также операционный рычаг на корпоративном уровне (т. к. холдинг возобновил цикл инвестиций, в том числе купив пакет акций Группы «Электрозавод» в рамках СП со Сбером).Суханова Светлана

Хахаева Анастасия

Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс